Sehr geehrte Damen und Herren,

„es ist Hausse und kaum einer glaubt es, titelte ich in der letzten Ausgabe. Viele Anleger lecken sich noch die Wunden der letzten Korrektur, haben die jüngste Erholung verpaßt und warten auf den großen Einbruch, der selbstverständlich kommen muss. Er wird kommen, aber nicht jetzt, sondern später und überraschend. Das lehrt die Börsengeschichte. Wer darauf wartet, bis die Mehrheit der Experten unisono zum „klaren Kauf“ rät, verpaßt das Beste.

Warten auf Godot

Bleiben die (wirtschaftlichen/ geldpolitischen) Rahmenbedingungen ähnlich wie bisher (oder bessern sich), spricht vieles für die Fortsetzung der Aktienhausse. Der Markt befindet sich im „runaway“ Stadium.

Wer kennt das nicht: Man legt sich auf die Lauer bei seinen Lieblingsaktien, wartet einen Rücksetzer ab, der netterweise auch kommt – und kurz vorher schlägt die Aktie einen Haken und rennt davon.

Es bleibt dabei: Der Markt bestätigt unsere These. Solange sich daran nichts ändert, heißt die Maxime „schwache Tage sind Kauftage – und Top-Aktien, die sich in diesem Zyklus als Leithammel erweisen, können (fast) jederzeit gekauft werden.“

Durchatmen & Branchenrotation hinter den Kulissen

Wie in der letzten Strategieausgabe vermutet, gönnen sich viele „Renner“, darunter nicht nur Technologieaktien, eine kleine Auszeit. Das Geld fließt in andere Branchen – bleibt aber im Markt! Das ist wichtig und ein Charakteristikum für eine gesunde Branchenrotation/Hausse.

Unsere These und Leitlinie für den Investmentprozess lautet unverändert (ich zitiere aus der Strategieausgabe vom dreizehnten November[2023]):

„…entspanntere Zinstöne von der US-Notenbank sorgten für Rückenwind an der Wall Street. Das war bitter nötig. Die Märkte befanden sich am Scheideweg. Die Worte des FED-Chefs Powell verfehlten nicht ihre Wirkung. Insbesondere die Kurse langlaufender US-Treasuries zogen deutlich an (= fallende Zinsen). Das ist Musik in den Ohren der Börsianer, Häuslebauer und Konjunkturoptimisten.

These: „Ich erwarte, das die US-Notenbank noch im ersten Halbjahr 2024 von der restriktiven Notenbankpolitik umschwenken wird auf eine expansivere Haltung, wenn sie keine Staatsschuldenkrise (dito Europa) riskieren möchte.“

Bessere Zeiten für Aktionäre, Qualität ist Pflicht! Die Inflation ist auf dem Rückzug, Profis und Anleger sind verängstigt, die Stimmung im Volk ist lala, die Politik von Sinnen und Menschen schlagen sich die Köpfe ein.

Märkte antizipieren die Zukunft, nicht die Gegenwart.

- „Alles Bekannte“ ist längst eingepreist.

- Angenommen, es würde

- „weniger schlimm“ als befürchtet und

- die obige Notenbank-These Realität,

dann stünden die Zeichen auf Aktienhausse, mit der kaum jemand rechnet.“

++ Zitat Ende, Quelle Strategieausgabe vom 10.12. 2023 ++

Und wie wird das Aktienjahr 2025?

Verehrte Leser, Sie haben gerade den „Marktausblick“ für das Börsenjahr 2024 gelesen, den ich aus der Strategieausgabe vom 10. Dezember 2023 entnommen habe. Aus zwei Gründen:

- Der Marktausblick hat in der Kernaussage nicht an Aktualität verloren. Die positive Aktiendynamik aus 2024 sollte sich im kommenden Jahr fortsetzen. In den ersten Monaten bis zum späten Frühling eher mit Schwächetendenzen. Das ganze Jahr über mit kräftigeren Schwankungen als in 2024 (bitte anschnallen), aber per Saldo ein gutes Aktienjahr für clevere Investoren.

- Es macht Sinn, geäußerte Thesen ex post zu hinterfragen und daraus zu lernen. Welche Schlüsse können für die Zukunft abgeleitet werden? Hat es was gebracht?

- Für 2024 fällt das Urteil leicht. Wer die Markteinschätzung als Leitlinie für seine eigenen Aktiendispositionen verwendet hat, dürfte zufrieden auf sein Depot blicken.

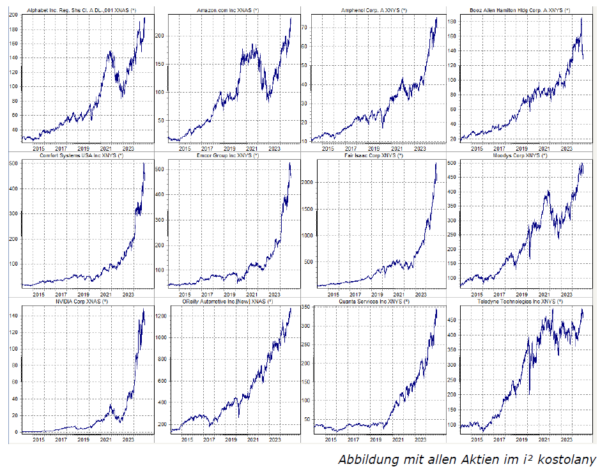

Das Musterdepot i²kostolany führt mit plus 67 Prozent Wertzuwachs seit Jahresanfang, gefolgt vom i² equity hunter und dem i² investor. Ich hoffe, es waren für alle Leser genügend gewinnbringende Anregungen dabei!

Abbildung mit allen Aktien im i² kostolany, Stand Ausgabe 23.12.2024

Eine jährliche Musterdepotperformance von 67% läßt sich leider nicht durchhalten. Rendite bei kalkulierbarem Risiko heißt das Zauberwort.

Quelle: Der obige Beitrag ist ein Auszug aus den Investment Ideen vom 23.12.2024