Börsenkorrekturen sind ein Geschenk

Korrekturen trennen die Spreu vom Weizen, bauen Übertreibungen ab und geben Hinweise auf widerstandsfähige Aktien, die den nächsten Aufschwung anführen könnten. Jeder Punkt ist ein Thema für sich.

Nur Mut!

Heute möchte ich auf einen mathematischen Effekt eingehen, der die durchschnittliche Rendite eines Aktiendepots erheblich steigern kann. Es sind fallende Notierungen, die überdurchschnittliche Gewinne ermöglichen.

Panik offenbart Chancen

Statt ständig auf den besten Einstiegszeitpunkt zu lauern (und zu verpassen), kann der beherzte Zukauf von Qualitätsaktien, die durch den Gesamtmarkt flott heruntergerissen wurden, die klügere Strategie sein. ABER: Es dürfen keine unternehmensindividuellen Gründe dafür verantwortlich sein. Nur die Panik am Gesamtmarkt, wo undifferenziert „alles“ verkauft wird.

Die Mathematik auf unserer Seite

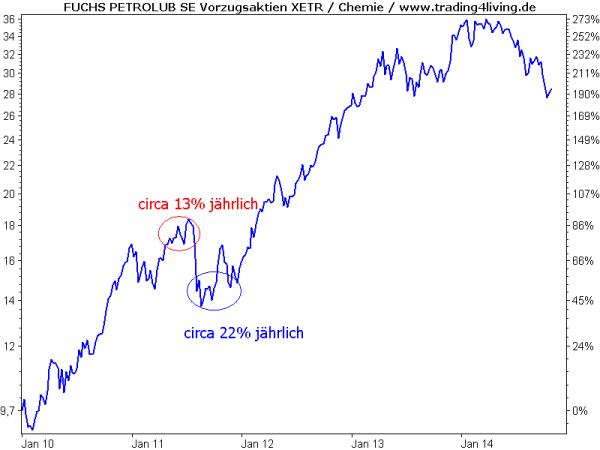

Um das Ganze nicht zu verkomplizieren, möchte ich den „Discount-Effekt“ am Beispiel von Fuchs Petrolub skizzieren.

Kleine Korrektur, große Wirkung

Wer sich den Schmierstoffhersteller Fuchs Petrolub (Abbildung oben) im rot umrandeten Zeitraum ins Depot gelegt hatte, erzielte bis Ende des Chartverlaufs (Oktober 2014) eine durchschnittliche Verzinsung von rund 13 Prozent pro Jahr. Glückwunsch! Wer nur einen Monat später (blau umrandeter Zeitraum) in der kleinen Korrektur beherzt zugriff, wurde mit rund 22 Prozent Rendite pro Jahr belohnt. Ein gewaltiger Unterschied!

Der Discount-Effekt

Der mutige Einstieg in der Korrektur wird sich aufgrund des Zinseszinseffektes verstärken – solange die Qualitätsaktie hält was sie verspricht. Ein lohnendes Geschäft für beide Anleger.

Die Kür

Wer prosperierende Qualitätsaktien in Panikphasen mit einem kräftigen Kursabschlag einsammelt, gibt seinem Depot einen Renditekick. So hat selbst eine Börsenpanik ihre guten Seiten. Übrigens, der Multi-Milliardär Warren Buffett schlägt gerne in Ausverkaufsphasen zu.