Der Kapitalschutz-Airbag unserer Trendfolge-Handelssysteme wurde erneut ausgelöst. Alle Positionen wurden zum Monatsultimo September veräußert. Ein Einstieg erfolgt erst wieder, wenn der Airbag grünes Licht gibt. Da die Handelssysteme langfristig ausgelegt sind, können Monate vergehen.

Nun hat es die Trendfolge-Handelssysteme doch noch erwischt. Nachdem sich alle trotz Börsenkrise sehr gut gehalten haben (als der DAX schon 25 Prozent in der Spitze verloren hatte, notierten die Handelssystem-Depots nur rund 5 Prozent tiefer), sorgte in den letzten Tagen der Einbruch bei den Edelmetallen und anderen Rohstoffen für nachgebende Kurse. Der Kapitalschutz-Airbag wurde in diesem Jahr schon einmal Ende Juni ausgelöst. Rechtzeitig vor dem Debakel an den Finanzmärkten. Ende Juli erfolgte ein frisches Kaufsignal. Die Depots wurden neu bestückt. Dazu schrieb ich:

„Nach den erfolgten Rettungsmaßnahmen für Griechenland (Anfang Juli) war absehbar, dass der Teilindikator „Trendfolgebarometer“ zum Monatsultimo auf positiv wechseln würde. Hoffentlich gibt es am 2. August eine positive Überraschung hinsichtlich der Anhebung der US-Schuldenobergrenze. So ein Ereignis hat das Potential zu einem Pivotpunkt, der das Marktverhalten grundlegend ändern kann.“

(Quelle: Trendfolge-Handelssysteme vom 1.8.2011, Monatsausgabe Ultimo Juli)

Das Trendfolge-Handelssystem „wußte“ natürlich nichts von dem Termin zur Entscheidung über die Anhebung der US-Schuldenobergrenze wenige Tage später. Es ist ein technisches Handelssystem. Ich ahnte damals nicht, dass der Termin am 2. August sich tatsächlich zu einem Pivotereignis erster Güte herauskristallisierte. Auf eine überraschende Art und Weise, die die Einstellung kapitalstarker Investoren änderte und die Börsen bis heute auf Talfahrt schickte.

Insofern war ich sehr gespannt, wie sich die frisch bestückten Depots im Börsenorkan halten. Es wurden verstärkt Rohstoffe und Edelmetalle vom System selektiert sowie Spezialmärkte wie Indonesien. Die Auswahl war tatsächlich gut. Als DAX & Co. schon in der Spitze bis zu 25 Prozent verloren hatten (einzelne Aktien gedrittelt bis halbiert), notierten die Handelssystem-Depots nur wenige Prozent tiefer. Das die Turbulenzen jetzt auch diese Segmente erreichen, ist symptomatisch für die Tiefe der Börsenkrise. Wenn der Kapitalschutz-Airbag kurz hintereinander in nur einem Jahr zweimal ausgelöst wird, passiert etwas Gravierendes. Die Probleme sind größer als zu Zeiten der Lehman-Pleite im Jahr 2008. Das Positive daran: Jede Krise geht vorbei. Schützen wir bis dahin unser Geld und warten wir auf die kommenden Chancen.

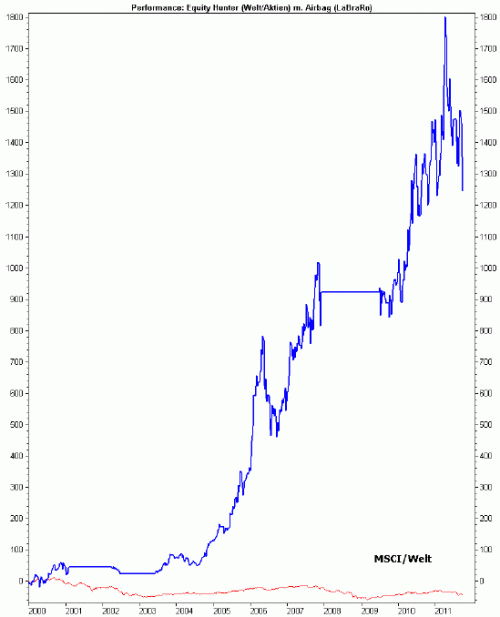

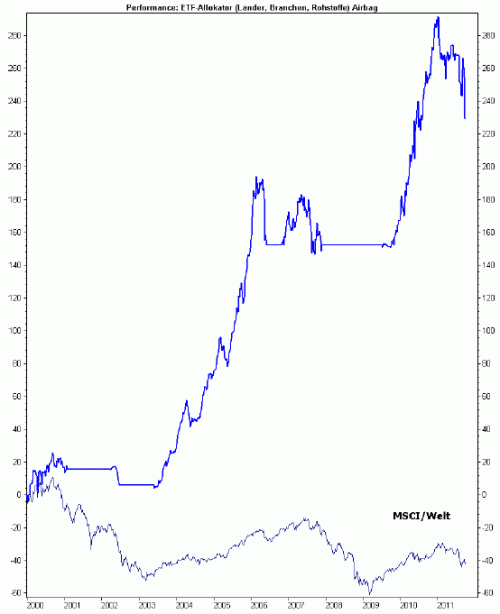

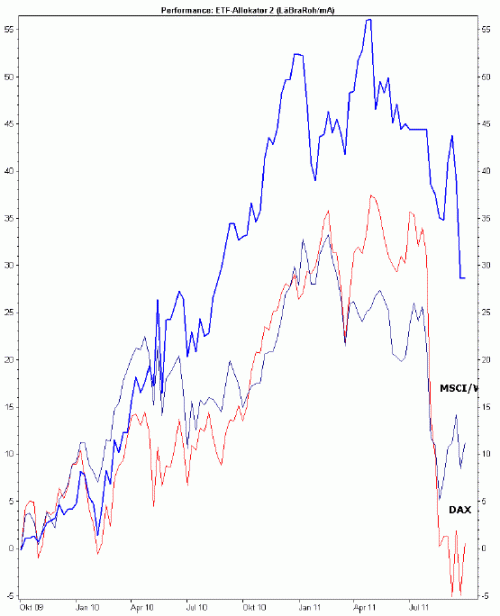

Im Anschluss an die Depotübersichten finden Sie drei hohe Charts. Darin vergleiche ich die Trendfolge-Handelssysteme mit der Entwicklung der internationalen Aktienmärkte (MSCI/Welt) bzw. dem DAX. Die Langfristperspektive lässt das kurzfristige Kurs-Jo-Jo verblassen. Es zeigt aber auch, dass Investoren eine enorme Nervenstärke abverlangt wird.

Schauen Sie sich die riesigen Schwankungen im Equity-Hunter an. Das sprengt jedes Risikomanagement eines institutionellen Investors. Kann es sein, dass – eine klare Strategie vorausgesetzt – gerade dort die großen Renditepotentiale schlummern, wo nach klassischer Investmentlehre (Sharp, Markowitz, CAPM usw.) nur Risiko vermutet wird? Ein schlauer Investor sagte einmal, wer das tut, was alle machen, erntet bestenfalls den Durchschnitt. Ein revolutionäres Thema, das hier zu weit führen würde.