Die Märkte zeigen sich zunehmend widerstandsfähiger gegen schlechte Nachrichten. Gute Unternehmensmeldungen und Konjunkturdaten finden wieder mehr Gehör. Ausgerechnet in dem „großen Land der Schulden“ finden sich Qualitätsaktien, die die Schuldenkrise längst abgehakt haben.

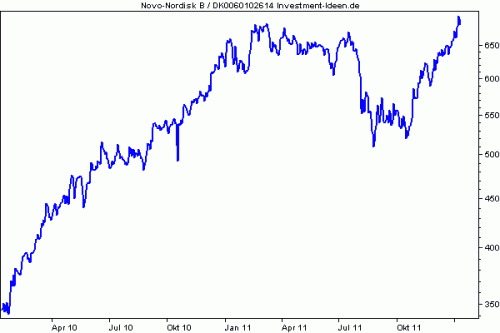

Bekannte US-Konzerne notieren am Mehrjahreshoch oder sind schon darüber ausgebrochen. Doch auch in Europa findet man Ausnahmeerscheinungen. So wie der dänische Exportschlager Novo-Nordisk. Ein Wert, der auch bei unserem Noah-Experiment Freude bereitet.

Es scheint so, dass sich der Markt mit einer gewissen Portion Schuldenspektakel abgefunden hat. Man darf als Anleger nie vergessen, dass die Märkte nicht das Jetzt widerspiegeln, sondern die nahe Zukunft antizipieren.

So kommt es regelmäßig zu dem Phänomen, dass obwohl der Tagesschausprecher die Wirtschaft zum x-ten Mal in Molltönen schildert, die Märkte nicht mehr fallen wollen. Das haben sie vorher schon erledigt. So winken ausgerechnet in Rezessionen große Kursgewinne.

Mit Interesse habe ich am Donnerstag die Auktion spanischer Staatsanleihen verfolgt. Ein guter Gradmesser, wie viel Vertrauen die Investoren diesem Land respektive Europa entgegenbringen. Die Anleihen gingen gut über den Tisch zu niedrigen Zinssätzen. Ein Lichtblick. Möglicherweise schon das Pivotereignis, über das ich im letzten Beitrag geschrieben habe. Die Medizin der EZB scheint zu fruchten.

Die Marktstruktur bessert sich zusehends. Stock Picking von Qualitätsaktien bereitet wieder Freude. Den breiten Markt lasse ich links liegen. Warum mit dem Durchschnitt zufrieden geben, wenn sich bessere Möglichkeiten bieten?

PS: Ein Pivotereignis kann die bis dato vorherrschende Marktrichtung umkehren, weil die kapitalstarken Großinvestoren ihre Einschätzung ändern und neu disponieren. Schon der legendäre Spekulant Jesse Livermore legte Wert auf die Identifizierung von Pivotereignissen. Das letzte große Pivotereignis war das EZB-Geldgeschenk von rund einer halben Billionen Euro vor Weihnachten.