Gold, Silber und Anleihen fallen titelte ich in meinem Börsenblog vom 16. März. Die laufende Korrektur macht keine halben Sachen. Während hartgesottene Edelmetallfans lässig schmunzeln, sorgt der Fall bei manchen auf Sicherheit bedachten Anlegern für Nervosität. Zu Recht, denn jede große Korrektur beginnt mit einer kleinen Korrektur.

Abbildung 1: Steil abwärts in den Siebzigern, bevor die heiße Phase einsetzte

Hinterher ist alles klar

Das Gemeine daran ist, man ist erst hinterher schlauer. Insofern kann nur ein konsequentes Risikomanagement vor größeren Schaden schützen. War die ganze Aufregung umsonst, verpasst man ein paar Gewinne. Das ist der Preis für die Risikobegrenzung. Anleger, die seit Jahrzehnten dabei sind, wissen wie launisch die Märkte sein können. Selbst wenn man mit seiner fundamentalen Einschätzung richtig liegt, kann es das Wertpapierdepot ruinieren. Die Märkte ticken anders. Und was ist, wenn man falsch mit seiner Einschätzung liegt oder sich die Welt geändert hat?

No risk, no fun

Flotte Börsensprüche klingen toll, aber wenn man ein paar Jahresgehälter riskiert, könnte der Spaß bald aufhören. Kapitalerhalt geht vor Gewinnmaximierung, wenn man nicht vorzeitig aus dem Spiel der Spiele ausscheiden möchte.

Noch kein Drama

Hellhörig sollte man werden, wenn etwas anders als erwartet verläuft. So wie bei den Edelmetallen. Auf diesen Aspekt hatte ich meine institutionelle Kundschaft Anfang März sensibilisiert:

„Beim Gold ist der langfristige Aufwärtstrend intakt. Mittelfristig mahnt der schwächelnde Goldpreis zur Obacht. Wenn das Edelmetall trotz guter Nachrichten (EZB-Geldgeschenke) weiter schwächelt, könnte das der Vorbote für eine überraschende Korrektur sein. Schon in den Siebzigern halbierte sich Gold fast, bevor der Höhenflug zum Allzeithoch startete. Zum jetzigen Zeitpunkt [gemeint ist der 4. März] ist das eine gewagte These, die schnell mit anziehenden Notierungen vertagt werden kann. Es schadet jedoch nicht, die Sinne für ungewöhnliche Entwicklungen am Goldmarkt zu sensibilisieren.“ [Zitat Ende; 4.3.2012]

Goldminen schwächeln schon lange

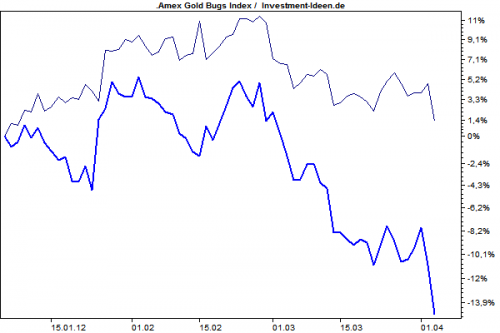

Goldminen gelten als „gehebeltes“ Anlageinstrument auf den Goldpreis. Während Gold zum gleichen Preis wie vor drei Monaten zu haben ist, verloren die prominenten Goldminenaktien im Schnitt über dreizehn Prozent. Ist das jetzt schon eine geniale Kaufgelegenheit oder folgt Gold den gefallenen Aktien?

Abbildung 2: Goldminen sehr schwach im Vergleich zum Gold

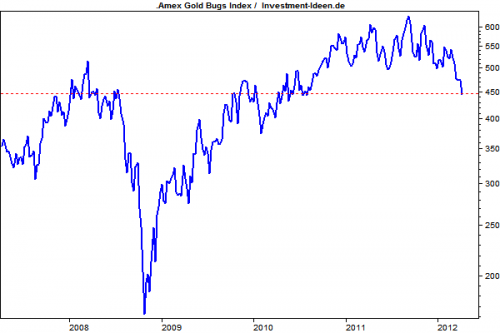

Im Mehrjahreschart erkennt man, dass Goldminenaktien schon länger nicht richtig vom Fleck kommen. Zwar kamen Trader auf ihre Kosten, aber Investoren durften sich die letzten Jahre nur über eine unterdurchschnittliche Performance zum Gold freuen.

Abbildung 3: Goldminenindex auf dem Stand wie vor zwei bzw. vier Jahren (rote Linie)

Ungewöhnliche Entwicklungen erfordern Aufmerksamkeit

Vergessen Sie einmal die zahlreichen fundamentalen Pros und Contras. Betrachten Sie nur den Markt, der zeigt ob man Geld verdient oder nicht. Wenn es sich nur um eine kleine Korrektur handelt, hat sie ihren Job hervorragend erledigt. Zahlreiche Ausbrüche unter lokale Tiefs verunsichern.

Besonders pikant: Es kam zu Fehlausbrüchen, die als besonders starke antizyklische Signale gelten. Mit dem jüngsten Fall des Goldminenindex wurden diese negiert. Betrachten Sie die obige Abbildung. Der Markt leistet exzellente Arbeit mit seinem Verwirrspiel. Die These, dass aus einer kleinen Korrektur eine große oder mehr wird, ist leider nicht vom Tisch.

Ich kenne nicht die Zukunft, aber solange der Weg des geringsten Widerstands nach unten zeigt, bleibe ich vorsichtig.