Die nächste Bullenfalle?

Kann aus dem zarten Pflänzchen der Kurserholung mehr werden oder baut sich die nächste Bullenfalle auf? Bevor ich darauf eingehe und eine spannende Aktie vorstelle, gestatten Sie mir einen kurzen Blick zurück.

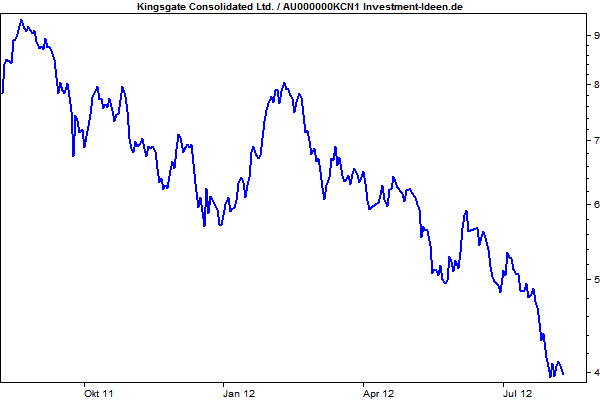

Abbildung: Das tut weh als Investor! Nicht nur Kingsgate glänzt durch einen Abwärtstrend. Glücklicherweise hat es nicht alle Goldminenaktien so heftig erwischt.

Anfang März diesen Jahres informierte ich meine institutionelle Kundschaft vorsorglich über das ungewöhnliche Verhalten im Edelmetallsektor. Ein paar Tage später habe ich die negative Kursreaktion an dieser Stelle öffentlich thematisiert. Anbei ein Auszug, da es schon einige Monate her ist:

„Beim Gold ist der langfristige Aufwärtstrend intakt. Mittelfristig mahnt der schwächelnde Goldpreis zur Obacht. Wenn das Edelmetall trotz guter Nachrichten (EZB-Geldgeschenke) weiter schwächelt, könnte das der Vorbote für eine überraschende Korrektur sein. […] Zum jetzigen Zeitpunkt ist das eine gewagte These, die schnell mit anziehenden Notierungen vertagt werden kann. Es schadet jedoch nicht, die Sinne für ungewöhnliche Entwicklungen am Goldmarkt zu sensibilisieren.“ [Zitat Ende; 4.3.2012]

Eine Bullenfalle?

Nachdem Goldminen stark korrigiert haben, könnte eine Erholungsbewegung nur eine technische Reaktion auf die Kursverluste sein, bis der nächste Abwärtsschub einsetzt. Natürlich muss man das als vorsichtiger Investor einkalkulieren, da wir Menschen mit all unseren Emotionen die Kurse machen. Auf die vielen fundamentalen Pros & Contras gehe ich an dieser Stelle nicht ein. Die dürften eh bekannt sein, da sie jahrelang in allen Medien diskutiert werden. Betrachten Sie bitte die folgenden Übersichten.

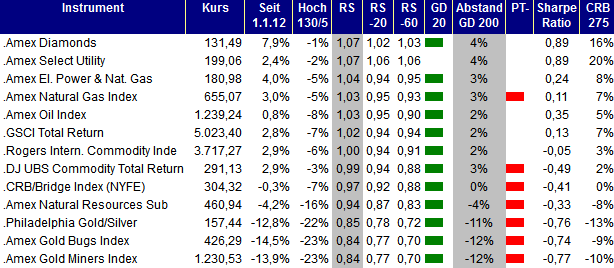

Schlusslicht Goldminen

Die Tabellen sortieren die betrachteten Handelsobjekte nach der Relativen Stärke (5. Spalte; eine ausführliche Erläuterung finden Sie am Ende des Beitrages). In der ersten Abbildung fällt auf, dass die Minenaktien das Schlusslicht bilden. Diese Tatsche dürften Anleger in ihren Goldminendepots zu spüren bekommen haben oder beim Anblick auf die Charts.

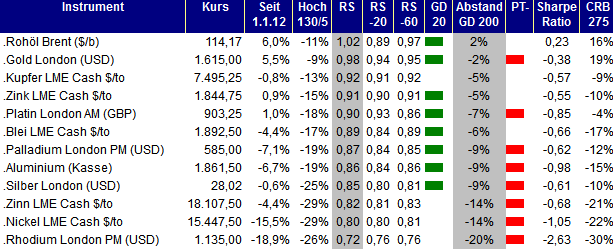

Gold besser?

In der zweiten Tabelle werden nach dem gleichen Schema einige Rohstoffe aufgelistet. Auch hier zeigt sich die Schwäche des ganzen Sektors. Gold hat sich jedoch relativ gut gehalten und liegt auf dem 2. Platz. „Erstaunlicherweise“ belegt Öl die Pole Position trotz der ewigen Konjunkturgejammers, aber das ist ein anderes Thema.

Gold versus Goldminen

Es wird keiner bestreiten können, dass ein Zusammenhang zwischen dem wichtigsten Rohstoff eines produzierenden Unternehmens und dessen Geschäftserfolg besteht. Die Frage ist nur, wer war zuerst da? Die Henne oder das Ei? Sind die Goldminenaktien zurückgeblieben (=Aufholpotential) oder steht das gelbe Metall zu hoch?

Ein Blick auf die Realität

Als Anleger verdiene ich mein Geld am Markt und nicht durch akrobatische Gedankenspielereien. Wenn beides im Einklang ist – perfekt! Aber das wäre zu einfach. Der Markt preist Ereignisse ein, bevor sie offensichtlich werden. Unterstellen wir einmal, dass wir nach endlosen Überlegungen zu dem Schluss gekommen sind, dass fundamental mehr für Gold bzw. Goldminenaktien spricht als dagegen. Dann muss es sich frühzeitig im Kursverhalten der großen Player abzeichnen. Halten Sie Ausschau nach frischen, wackeligen Aufwärtstrends!

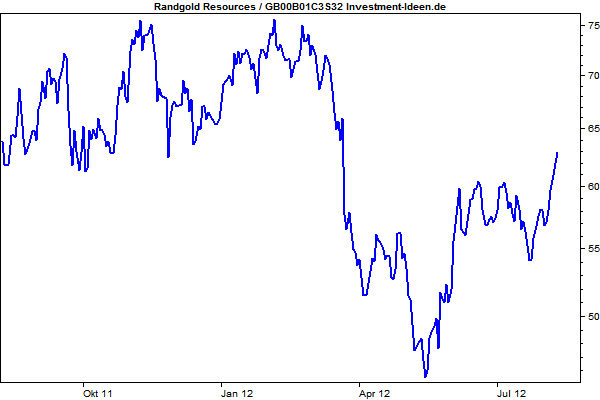

Noch mau, aber nicht hoffnungslos

Frische Aufwärtstrends müssen mit der Lupe gesucht werden. Die große Mehrzahl der Goldminenaktien befindet sich in einer längeren Korrektur. Die gute Nachricht: Die Korrektur ist auf einem Niveau, wo bei den führenden Minen zunächst eine antizyklische Gegenbewegung wahrscheinlich wird. Erst danach wird sich zeigen, ob die Anleger diese Titel weiter akkumulieren und den Abwärtsmodus beenden.

Starke Player

Sie sind selten, aber es gibt sie. Eine davon ist Randgold. Sehr volatil, aber mit den ersten Anzeichen einer Besserung. Das ist keine Anlageempfehlung! Dazu wenden Sie sich bitte an ihren zugelassenen Berater oder Banker. Ich für meinen Part habe jedenfalls ein Auge auf die Aktie geworfen. Lassen Sie es langsam angehen und genießen Sie das Wochenende mit anderen schönen Dingen des Lebens!

Anhang: Erläuterung zu den obigen Tabellen

„The trend is your friend“ lautet ein elementares Prinzip in der Technischen Analyse. Dahinter steht die Überlegung, dass die Wahrscheinlichkeit einer Fortsetzung des alten Trends höher ist als dessen Umkehrung. Mit der Relativen Stärke lassen sich starke Trends identifizieren. Aber nicht nur Trendfolger haben ihre wahre Freude daran, sondern auch Antizykliker: Jeder Trend läuft einmal heiß und eine Gegenbewegung oder gar Trendbruch droht. Die Relative Stärke gibt wertvolle Hinweise auf interessante Handelsmöglichkeiten.

In den obigen Übersichten sind alle Werte nach der Relativen Stärke (RS) sortiert. Die Entfernung vom Hoch (Hoch 135/5) sowie der Abstand zum langfristigen Gleitenden Durchschnitt (Abstand GD 200) geben Hinweise darauf, ob noch Luft nach oben besteht oder eine Verschnaufpause droht. Eine Grundregel im Trading lautet, möglichst nicht gegen den Primärtrend zu handeln. Ein rotes Rechteck in der Spalte PT- weist auf einen primären Abwärtstrend hin. Steht in der Spalte GD 20 ein grünes Rechteck, liegt der Kurs über seinem 20 Tage Gleitenden Durchschnitt. Ein Indiz für einen kurzfristigen Aufwärtstrend. Nimmt die Relative Stärke zu oder ab? Die Spalte RS -20 zeigt die Relative Stärke vor rund einem Monat (RS-60 vor einem Quartal).

Die Kursveränderung seit Jahresanfang können Sie der Spalte „seit 1.1.12″ entnehmen. Interessant ist bei einer relativen Betrachtungsweise, ob der Rohstoff bzw. Index besser oder schlechter abgeschnitten hat als die Gesamtheit der meisten Rohstoffe. Die Spalte CRB 275 setzt den Titel ins Verhältnis zum Rohstoffindex CRB: Ein positiver Wert gibt in Prozent an, um den der betrachtete Titel nach 275 Handelstagen besser war als der Rohstoffindex. Die Sharpe Ratio ist eine beliebte Kennzahl aus der Portfoliotheorie. Sie misst, welche Überrendite ein Anleger bezogen auf eine Risikoeinheit im Betrachtungszeitraum erzielen konnte. Mit der Sharpe Ratio kann im Nachhinein ein Vergleich zwischen verschiedenen Anlagealternativen vorgenommen werden. Je höher die Kennzahl, desto besser.

Ich bin nicht davon überzeugt, dass die Shape Ratio in dieser Auswertung Sinn macht, aber auf Wunsch einiger Leser habe ich sie drin gelassen. Das muss ich mir noch einmal durch den Kopf lassen. Ich bin kein Freund von Dingen, die in der Praxis nicht den erwarteten Nutzen stiften.

(Datenquelle: Die Auswertungen wurden mit der Software Market Maker erstellt)