Dividenden – gut oder schlecht?

Einer der grundlegenden Aspekte bei der Diskussion von Anlagethemen ist die Bedeutung von Dividendenzahlungen. Viele vertreten die Ansicht, Dividenden seien nicht relevant. Entscheidend sei vielmehr, ob ein Unternehmen dauerhaft in der Lage ist, Gewinne zu erwirtschaften. Die anderen sagen: Dividenden sind sehr wohl relevant, denn wer Gewinne erwirtschaftet, der ist auch in der Lage, den Aktionären eine Dividende zu bezahlen.

Apple – Aktie Top, Dividende Flop

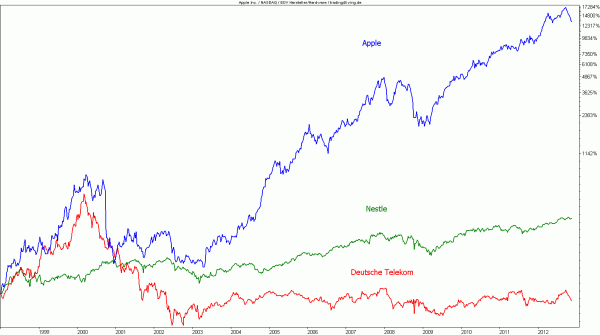

Für diese Sichtweisen gibt es prägende Beispiele. So hat Apple zu Zeiten von Steve Jobs keinerlei Dividende gezahlt. Wie die langfristige Kursentwicklung von Apple zeigt, sind die Aktionäre damit bestens gefahren. Auf der anderen Seite sieht man etwa an der Entwicklung von Nestlé, dass ein Unternehmen eine ordentliche Dividende bezahlen und dennoch (oder gerade deswegen?) im Kurs weiter steigen kann. Und schließlich gibt es noch Unternehmen wie die Deutsche Telekom, die ihre Aktionäre mit einer hohen Dividende bei der Stange halten wollen.

Abbildung: Atemberaubend! Auf der rechten Skala können Sie den prozentualen Kursgewinn ablesen. Der Nahrungsmittelgigant Nestle liegt in der goldenen Mitte. Respektable 300 Prozent Gewinn im betrachteten Zeitraum. Da ist der DAX mit rund 50 Prozent Gewinn bescheiden (nicht abgebildet). Die Deutsche Telekom bildet das traurige Schlusslicht.

Und in Deutschland?

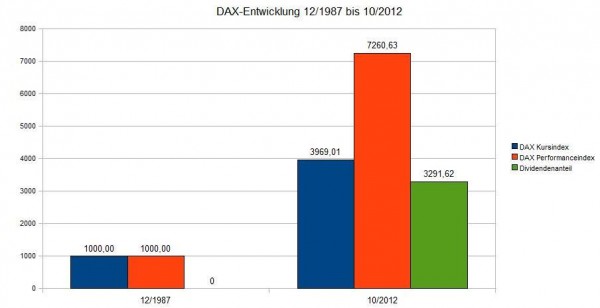

Wie sieht es langfristig aus mit den Dividenden auf dem deutschen Aktienmarkt? Dazu betrachten wir den DAX-Performanceindex seit Ende 1987. Er beinhaltet Kursveränderungen und Dividendenzahlungen. Außerdem betrachten wir den DAX-Kursindex, der nur die Kursveränderungen beinhaltet. Seit Ende 1987 deswegen, weil beide Indizes zu diesem Zeitpunkt den Wert Tausend hatten.

Abbildung: Dividenden machen den Unterschied. Der Performanceindex schlägt den reinen Kursindex um Längen.

Ja, sie sind wichtig

Man sieht, dass der DAX-Performanceindex bis Ende Oktober 2012 auf 7.260 Punkte gestiegen ist, der DAX-Kursindex aber nur auf 3.969 Punkte. Die verbleibenden 3.291 Punkte gehen demnach auf das Konto der Dividenden. Damit ergeben sich folgende langfristige Renditebestandteile:

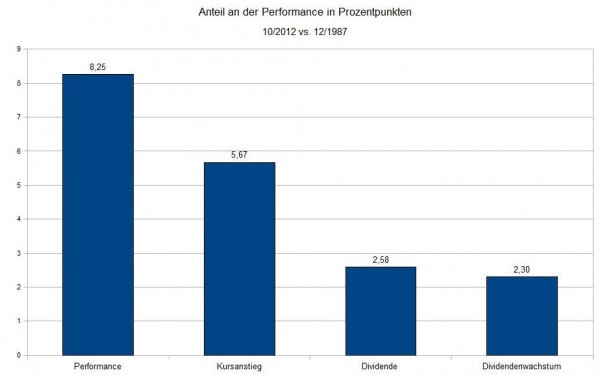

Abbildung: Die reine Kursveränderung ist nicht alles! Dividenden inklusive Dividendenwachstum sind mehr als ein Sahnehäubchen.

Der DAX ist also über die letzten beinahe 25 Jahre um 8,25 Prozent pro Jahr gestiegen. Davon sind 5,67 Prozentpunkte auf Kursanstiege zurückzuführen sowie 2,58 Punkte auf Dividenden, also fast ein Drittel. Wichtig dabei ist, dass eine Dividendenzahlung nicht gleich bleibt, sondern auf lange Sicht zunimmt.

Dividendenerhöhungen, der unterschätzte Gewinntreiber

Das Dividendenwachstum im DAX lag in den letzten fast 25 Jahren bei etwa 2,30 Prozent pro Jahr. Wer also Anfang 1988 „den DAX“ gekauft und ihn einfach behalten hat, der kann sich heute über ein Vielfaches der damaligen Dividendenrendite freuen. Dividenden spielen eine Rolle, und zwar eine sehr wichtige.

Es handelt sich hier aber, das müssen wir noch dazu sagen, nur um eine Momentaufnahme. Es muss ja nicht so bleiben wie bisher. Wie war es in der Vergangenheit? Dazu schauen wir uns die auf das Jahr umgerechneten Ertragsraten der beiden DAX-Indizes an:

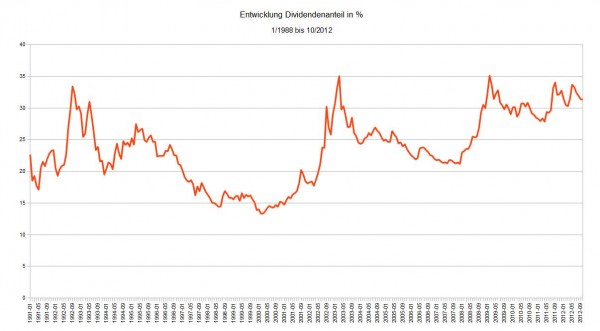

Abbildung: Extreme Kursschwankungen im DAX. Nur die Dividendenrendite bleibt nahezu konstant mit rund 2,5 Prozent.

Es gab im Zeitablauf gewaltige Unterschiede. Ende der Neunziger Jahre etwa, zur Zeit der „New Economy“, hatten wir bezogen auf den DAX-Performanceindex Jahresrenditen im Bereich von 15 bis 20 Prozent. Bezogen auf den DAX-Kursindex lagen die Jahresrenditen nur unwesentlich darunter.

Dividenden: Ruhender Pol in stürmischer See

Schaut man sich aber einmal die Entwicklung der „DAX-Dividende“ an, dann erkennt man, dass die Dividendenrendite von etwa 2,5 Prozent nahezu in Stein gemeißelt ist. Egal für welchen Zeitraum, wir bekommen fast immer diesen Wert. Seit dem Ende des „New-Economy“-Booms haben die Jahreserträge des DAX deutlich abgenommen. Demzufolge hat die relative Bedeutung der Dividenden deutlich zugenommen:

Abbildung: In Zeiten niedriger Zinsen und moderater Kursgewinne nimmt die Bedeutung von Dividenden zu.

Seit dem Ende des New-Economy-Booms hat sich der Dividendenanteil an der DAX-Rendite nahezu verdoppelt. Zu jener Zeit lag dieser Anteil bei etwa 15 Prozent. Heute machen Dividenden nahezu ein Drittel des Aktienertrags aus.

Dividenden bieten Sicherheit

Was sind hieraus nun die Schlussfolgerungen? Wie so oft ist es ausschlaggebend, was einem wichtig ist.

- Will man eine möglichst hohe und regelmäßige Auszahlung, dann ist eine Dividendenstrategie eine gute Idee.

Dies umso mehr, als mit Staatsanleihen heutzutage nicht viel zu bekommen ist. Setzt man hingegen auf Firmen mit möglichst hohem Wachstum, dann sollte man sich vielleicht nicht so sehr um deren Dividenden kümmern. Denn solche Firmen sind mit Dividendenzahlungen normalerweise ziemlich knauserig. Und ob sie dann am Ende wachsen, weiß man auch nicht immer zuverlässig. Wer auf Dividenden setzt, der setzt auf mehr Sicherheit.