Das Kurs-Umsatz-Verhältnis – ein wertvoller Wegweiser durch den Aktienmarkt, ganz besonders in den nächsten Jahren!

[Auszug aus den Investment Ideen vom 9. Januar 2022] Warum der verwendete Investmentprozess auch bei epochal veränderten Rahmenbedingungen ein guter Wegweiser sein wird.

Herausgreifen möchte ich nur einen Erfolgsfaktor, der schon von jeher bedeutend war, jetzt jedoch mehr Aufmerksamkeit bekommen sollte: Das Kurs-Umsatz-Verhältnis (KUV).

Aufmerksam geworden bin ich auf diese wertvolle Kennziffer durch den Milliardär Ken Fisher. Ich kann mich nicht mehr daran erinnern, ob es vor zwanzig oder gar dreißig Jahren war. Auf jeden Fall ist das KUV eine gute, alte Bekannte, die ich durch eigene Erfahrungen einzuschätzen gelernt habe. Sie dürfte in den kommenden Jahren keine Statistenrolle mehr belegen, sondern im Kontext mit der relativen Stärke eine wichtige Rolle erhalten.

Auch jüngere Studien wie die von O’Shaugnessy bestätigten die Nützlichkeit. Aber: NIEMALS das KUV alleine anwenden! Erst im Kontext einer erfolgreichen Investmentrezeptur entfaltet es seine Kraft.

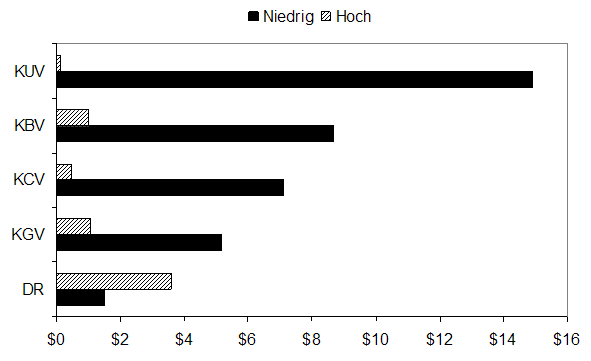

Abbildung oben: Aus 10.000 US-$ wurden in 45 Jahren so viel Millionen US-$ (!), wenn jeweils die höchsten bzw. niedrigsten Fundamentalkennziffern zur Aktienauswahl verwendet wurden. Ein niedriges KUV war am erfolgreichsten. Quelle: James P. O’Shaughnessy, Die besten Anlagestrategien aller Zeiten.

KBV = Kurs-Buchwert-Verhältnis

KCV = Kurs-Cashflow-Verhältnis

KGV = Kurs-Gewinn-Verhältnis

KUV = Kurs-Umsatz-Verhältnis

DR = Dividendenrendite

Trends mit Fundament

Eine hohe Relative Stärke rückt Aktien ins Blickfeld, die bereits in die gewünschte Richtung laufen. Ein quälender Wartezustand, in dem sich der Kurs monatelang seitwärts bewegt wird vermieden. Zahlreiche empirische Studien belegen die Wirksamkeit dieser Methodik. O`Shaughnessy bestätigt in seinen umfangreichen Analysen erneut die Bedeutung der Relativen Stärke, die eine wesentliche Eigenschaft jeder Trendfolgestrategie ist.

Alle von ihm untersuchten fundamentalen Strategien funktionieren am besten in Kombination mit der Relativen Stärke.

Kein Selbstläufer

Aktien mit hoher Relativer Stärke bergen immer die Gefahr, heiß zu laufen und plötzlich stark zu korrigieren. Insofern sind konsequentes Money Management und Verlustbegrenzungsstrategien absolute Pflicht – wie bei jeder Aktienanlage!

Zitat Ende, Quelle: Relative Stärke Blogbeitrag September 2009

Hinzufügen möchte ich einem Auszug aus den Investment Ideen vom 21. März 2021, der aktueller ist denn je. Er unterfüttert das Kurs-Jojo der letzten Monate, den Growth oder Value Tango der Institutionellen:

Bricht das Value-Zeitalter an?

Wenn der Markt meine […] These bestätigt, möchte ich einen Investitionsschwerpunkt im Bereich stabiles Wachstum bei attraktiver Bewertung legen.

Sehr geehrte Damen und Herren, in der letzten Korrektur erwischte es die Hightechs kräftig. Das war keine Überraschung für uns. Hohe Bewertungen, Glücksritter mit wenig Börsenerfahrung und ausgereizte Wertpapierkredite waren kein solides Fundament.

Nasdaq quo vadis

Nach der berechtigten Schelte sollte man jetzt nicht den Fehler begehen, Technologieaktien generell zu meiden. Es wird nur schwieriger, Wachstumsaktien mit akzeptabler Bewertung zu finden – und die fundamentale Bewertung wird eine größere Rolle spielen als zuvor!

Was nützen die schönsten Unternehmensperspektiven, wenn die glorreiche Zukunft schon heute im Aktienkurs enthalten ist? Zweistellige Kurs-Umsatz-Verhältnisse sind eine Bürde für die Zukunft. Nur wenige Unternehmen wachsen hinein.

Bricht das Value-Zeitalter an?

So schwer wie in den letzten Jahren war es vermutlich noch nie für Hardcore-Value-Investoren. „Alles stieg, nur Value nicht.“ Ist die Zeit reif für die Substanzjäger? Dividendenaktien und Vertreter der „Old Economy“ haben sich stabil gehalten in der Korrektur. Die Holding Berkshire Hathaway des Value-Altmeisters Warren Buffett fängt an zu laufen. Sogar der Divisaurier Allianz macht neben vier Prozent Dividendenrendite Hoffnung auf Kursgewinne.

Wachstum zu bezahlbaren Preisen

Ich glaube nicht, dass die Zeit reif ist für Value. Wir haben weder ausgebombte Märkte noch interessiert sich keiner für Aktien. Meine These lautet, dass die Futtergründe für die nächsten Jahre im Bereich Qualität+Wachstum bei bezahlbaren Kursen liegen werden.

Sherlock KUV

Es gibt Kennzahlen, die sind zeitlos, leicht zu verstehen und auch noch nützlich. Das Kurs-Umsatz-Verhältnis (KUV) ist so eine Kennzahl, die hilft herauszufinden, ob die Anleger möglicherweise durchdrehen (tief zweistelliges KUV). Im Gegensatz zum Unternehmensgewinn (z.B. für das KGV) bleibt Umsatz Umsatz ohne bilanzielle Tricks.

Wenn der Markt meine obige These bestätigt, möchte ich einen Investitionsschwerpunkt im Bereich stabiles Wachstum bei attraktiver Bewertung

Starten möchte ich mit U…..H….h für das i² investor. Biden fährt den amerikanischen Sozialstaat hoch. Das könnte der Startschuss für das Qualitätsunternehmen sein.

Zitat Ende, Auszug aus den Investment Ideen vom 21. März 2021