Geheimrezept für Aktien

Wenn es ein Geheimrezept gäbe, hat es einen großen Nachteil: Es ist geheim und ich kenne es nicht! Vergessen wir den Heiligen Gral der Geldanlage. Eine andere Methode besteht darin, nach Gemeinsamkeiten der erfolgreichsten Unternehmensgeschichten zu forschen.

Eine revolutionäre Idee

Tatsächlich scheint es einige Erfolgsfaktoren zu geben, die die Wahrscheinlichkeit erhöhen, auf eine außergewöhnliche Top-Aktie gestoßen zu sein. Eine Ingredienz ist eine revolutionäre Idee, die in ein Produkt oder Dienstleistung gegossen wird, und dem Unternehmen fette Gewinnsteigerungen beschert.

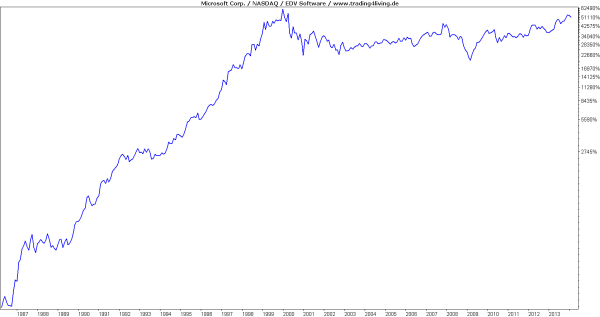

Microsoft in jungen Jahren

Denken Sie an die Sturm und Drang Zeit bei Microsoft, als Bill Gates in den 90er Jahren die Grundlagen für ein Softwaremonopol schuf. Heute lebt der erwachsene Riese von seinen Pfründen, aber mit dem laschen Gewinnwachstum ist die Sturm und Drang Zeit längst vorbei. Seit vierzehn Jahren läuft die Aktie seitwärts.

Der brillante Apfel

Als alle Welt auf Microsoft blickte, tüftelte der Visionär Steve Jobs und Firmengründer von Apple an einer Idee, die heute weltweit in unserem Alltag präsent ist. Seine Innovationen bescherten Apple nicht nur einen unverwechselbaren Markenamen, sondern auch fette Gewinne. Gewinnmargen jenseits der fünfzig Prozent waren normal.

Der Jäger wird zum Gejagten

Hohe Gewinnmargen locken Wettbewerber an. Es wird geforscht, imitiert und kopiert. Kein Burgwall kann ewig allen Angriffen trotzen. Es ist eine Frage der Zeit, bis die Gewinnmargen beim Platzhirsch sinken. So ereilte Apple im Wirtschafts- und Aktienzyklus das gleiche Schicksal, das Firmen wie Kodak, Microsoft oder Dell hinter sich haben.

Aus einem führenden Wachstumsunternehmen wird ein gestandener Weltkonzern, der Spitzentechnologie anbietet. Mit den niedrigeren Gewinnwachstumsraten sinkt das KGV. Das geschieht in der Übergangsphase häufig durch einen plötzlichen Kursverfall. Eine böse Value-Falle.

Hohes KGV, ja bitte!

Die Apple von heute ist anders zu bewerten als vor zehn Jahren. Damals war ein hohes KGV in Ordnung. Heute nicht mehr. Wenn das KGV ein wichtiges Auswahlkriterium für Sie ist, achten Sie genau darauf, in welcher Phase sich das Unternehmen befindet. Sonst endet die beliebte Suche nach Niedrig-KGV-Aktien in einem Fiasko.

Die Value-Falle

Nahezu alle Top-Aktien vom Schlage einer Apple hatten in der frühen Wachstumsphase „unanständig“ hohe KGVs. Niedrige KGVs sind ein Kontraindikator gewesen! Spätestens wenn das außerordentliche Gewinnwachstum nicht mehr zu halten ist, sinkt das KGV und die Value-Falle schnappt in der Neubewertungsphase zu.

Neubewertung riskant für Anleger

Rufen Sie den 2-Jahres-Chart von Apple auf. Was im Langfristchart wie eine kleine Delle aussieht, war eine Value-Falle von ein paar hundert Dollar je Aktie. Erst wenn die Neubewertung bis zum letzten Anleger vorgedrungen ist, sollte man sich solche Schätzchen unter Value-Aspekten ansehen.

Next Generation

Ein aktuelles Beispiel gefällig? Suchen Sie mal bei Google nach 3D Druck und Aktien.

Abbildung oben: 3D Druck ist nicht nur ein heißes Anlagethema. 3D Systems gilt als einer der großen Hoffnungsträger. Hohes KGV und insgesamt abenteuerliche Bewertung. Was kann die Hoffnungen zunichte machen? Ein schlechtes Management, 3D Druck bleibt hinter den Erwartungen zurück oder der Innovator verliert den Status als Top-Wachstumsunternehmen.